Kilka miesięcy temu w dwóch wpisach (tu) i (tu) sprawdzaliśmy czy warto inwestować zgodnie z rekomendacjami analityków? Jeden z głównych wniosków z tamtych wpisów to:

- Średnia trafność rekomendacji kupna w okresie 6 i 12 miesięcy to ok. 47%, co oznacza, że mniej niż połowo rekomendowanych spółek, rzeczywiście daje zarobić.

Tamte analizy postawiły przydatność rekomendacji analityków pod dużym znakiem zapytania. W komentarzach do tamtych artykułów doszliśmy do wniosku, że głównymi wyjaśnieniami takiego stanu rzeczy są:

- kupowanie opinii - spółka może zamówić zrobienie analizy i wydanie rekomendacji w biurze maklerskim. Pojawia się tu konflikt interesów, bo jeśli rekomendacja będzie za słaba, to spółka kolejnym razem pójdzie do konkurencji, a więc biurom maklerskim może bardziej zależeć na zadowoleniu klienta (spółki) niż na rzetelności rekomendacji.

- tworzenie drogi wyjścia - jeśli duży fundusz, chce sprzedać akcje spółki, bez gwałtownego zawalania kursu, może "poprosić" swoje powiązane biuro maklerskie o wydanie rekomendacji kupna spółki, która powinna chwilowo zwiększyć popyt na akcje. Dzięki temu fundusz, będzie mógł po lepszej cenie wyjść z inwestycji.

Niestety nie jesteśmy w stanie odróżnić, które rekomendacji tworzone są z własnej woli i poparte rzetelną analizą, a które są zamówione (czy to przez samą spółkę, czy przez fundusz inwestycyjny).

A przynajmniej do niedawna mi się tak wydawało. Okazuje się, bowiem, że jest pewien sposób, a polega on na tym, że gdybyś to ty był takim analitykiem, który dostał od szefa przymus zarekomendowania kupna spółki XXX (w którą sam nie wierzysz), to twoja rekomendacja najprawdopodobniej miałaby cenę docelową ok. 10%-20% powyżej obecnej ceny. W ten sposób, spełniasz żądanie szefa (i spółki / funduszu). Na pewno nie ustaliłbyś ceny docelowej np. 50% powyżej obecnej ceny, gdy jedyne czego od ciebie wymagają to zarekomendowanie kupna. Tak wysoką cenę docelową ustaliłbyś tylko gdybyś rzeczywiście wierzył w spółkę.

Co nam to daje?

Zamiast na wszystkie rekomendacje kupna, spróbujmy spojrzeć tylko na te z bardzo wysoką ceną docelową. Według powyższej teorii wśród nich powinno być znacznie mniej zamówionych rekomendacji w stosunku do tych prawdziwych. Sprawdziłem to - wyniki w tabelce:

Pierwsza kolumna pokazuje odległość do ceny docelowej. Np. jeśli jedna akcja spółki XXX kosztuje obecnie 10 zł, a rekomendacja wyznacza cenę docelową na 11,5 zł to odległość do ceny docelowej wynosi 15%, a więc w tabelce ta rekomendacja załapie się do drugiego wiersza ("10% - 20%").

Pierwszy wiersz zawiera niewiele rekomendacji, gdyż większość rekomendacji z tak niską ceną docelową (mniej niż 10% powyżej obecnej) zwykle dostaje rekomendację "akumuluj", a nie "kupuj", ale nie ma to znaczenia dla naszej dzisiejszej analizy.

Okazuje się, że wśród rekomendacji z najniższą ceną docelową, ok. 49,7% wszystkich zakończyło się tym, że spółka zachowała się lepiej niż indeks WIG.

(Dla lepszego oglądu sytuacji, dziś każdą transakcję porównywałem do tego jak w jej trakcie zachowywał się WIG i jeśli np. WIG zyskał w rok 10%, a transakcja oparta na rekomendacji w tym samym czasie zyskała tylko 5%, to transakcja była uznawana za nieudaną).

Poniższy wykres pokazuje trafność kolejnych grup z tabelki:

Poniższy wykres pokazuje trafność kolejnych grup z tabelki:

Okazuje się, że pierwsze 5 grup, a więc wszystkie rekomendacje kupna, których cena docelowa jest od 0% - 50% wyżej niż obecna, dają taką samą szansę trafienia dobrej spółki co rzut monetą. Z punktu widzenia ilości, aż 90% wszystkich wydawanych rekomendacji kupna łapie się na ten zakres.

Jeśli jednak spróbujemy zainwestować zgodnie z rekomendacjami kupna, których cena docelowa przekracza obecną o ponad 50%, to zaczynamy mieć przewagę nad rynkiem, gdyż w tej okolicy, aż ok. 60% rekomendowanych spółek, zachowuje się w kolejnym półroczu lepiej niż indeks WIG.

Niby to tylko 10% wszystkich rekomendacji kupna, ale daje to ok. 35 takich rekomendacji rocznie.

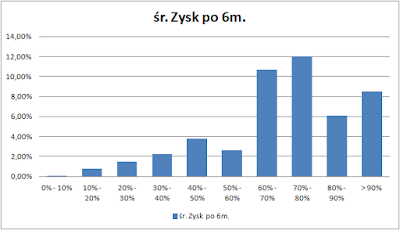

Poniższy wykres pokazuje ile średnio w ciągu pół roku po rekomendacji zmienił się kurs rekomendowanej spółki:

W przypadku rekomendacji, których cena docelowa nie jest zbyt wysoka (mniej niż 60% powyżej obecnej) zysk jest niewielki (ok. +1,5 p.p. powyżej WIG).

Jeśli jednak ograniczymy się np. tylko do rekomendacji, których cena docelowa jest co najmniej 60% wyżej niż obecna to średnio w ciągu 6 miesięcy taka spółka zyska o 6 - 8 p.p. więcej niż indeks WIG. To dużo.

Pamiętajmy jednak, że średnia to niekoniecznie dobra miara, bo wystarczy jedna spółka, która zyskała 1000%, żeby zaburzyć wynik. Choć moja średnia to tak na prawdę średnia z uciętymi 10% najlepszych wyniki i 10% najgorszych wyników, to dla pewności spójrzmy na medianę, czyli na to ile zarobiła przeciętna spółka znajdująca się w środku stawki:

To właśnie ten wykres najlepiej podsumowuje sprawę. Wśród grup poniżej 50% przewaga nad rynkiem wynikająca z rekomendacji praktycznie nie istnieje (a te prognozy stanowią 90% wszystkich). Jednak dla prognoz powyżej granicy 50% zyskowność gwałtownie wzrasta i potwierdza teorię, którą widzieliśmy na wykresie średnich, że takie spółki zyskują przeciętnie 6 p.p. więcej niż WIG w ciągu 6 miesięcy.

Ta ściana na wykresie w okolicy 50% potwierdza jednocześnie naszą teorię z początku artykułu, mówiącą o tym, że jeśli ktoś kazał Ci wydać jakąś rekomendację kupna to najprawdopodobniej sam z siebie nie wycenisz jej na wiele procent powyżej obecnej ceny.

Ta ściana na wykresie w okolicy 50% potwierdza jednocześnie naszą teorię z początku artykułu, mówiącą o tym, że jeśli ktoś kazał Ci wydać jakąś rekomendację kupna to najprawdopodobniej sam z siebie nie wycenisz jej na wiele procent powyżej obecnej ceny.

Wiemy już, że choć większość rekomendacji nie niesie żadnej wartości, to jest garstka która to robi. Dotychczas do testów korzystaliśmy ze sztywnego okresu 6 miesięcy. Zastanówmy się teraz, jak dokładnie w czasie rozkłada się ta przewaga nad rynkiem.

W tym teście ograniczyłem się tylko do sprawdzenia jak poradziły sobie spółki z rekomendacji, których cena docelowa przekracza co najmniej o 50% obecną ceną. Zbadałem średni zysk (z uciętymi 10% najlepszych i najgorszych wyników) oraz medianę w zależności od czasu trwania inwestycji. Oto wyniki:

- Maksymalny pozytywny wpływ rekomendacji na spółkę widać po ok. 3-6 miesiącach.

- Już w pierwszym tygodniu (zwykle zaraz po ogłoszeniu rekomendacji) taka spółka rośnie przeciętnie o 3,5% więcej niż WIG. Jest to ok. 60% całego pozytywnego wpływu rekomendacji.

- Przez kolejne tygodnie pozytywny wpływ się utrzymuje i po miesiącu od ogłoszenia rekomendacji spółka jest przeciętnie 4,75% wyżej od WIGu niż przed nią. Jest to ok. 75% całego pozytywnego wpływu rekomendacji.

- Po ok. 3-6 miesiącach od wydania rekomendacji spółka osiąga najwyższy punkt pozytywnego wpływu (przeciętnie 6% wyżej niż WIG).

- Później pozytywny efekt rekomendacji słabnie.

Wnioski:

- Rekomendacje kupna ze znacznie wyższą ceną docelową niż obecna (np. 50% wyżej) pozwalają uzyskać namacalną przewagę nad rynkiem. Spółka z taką rekomendacją w ciągu kolejnych 3-6 miesięcy zachowa się ok. 6 p.p. lepiej niż indeks WIG.

- Niestety aż ok. 60% tego pozytywnego wpływu przekłada się na spółkę już w pierwszym tygodniu po rekomendacji (najprawdopodobniej już w pierwszych minutach / godzinach), co znacząco utrudnia skorzystanie z takiej rekomendacji jeśli się jej nie spodziewamy.

- Pozostałe 40% pozytywnego wpływu rozkłada się równomiernie na kolejne 3 miesiące po rekomendacji.

Z ciekawości sprawdziłem jakie spółki otrzymały silne (ponad 50%) rekomendacje kupna w lutym 2016 r. Oto one:

Jest ich 8. Co ciekawe od momentu uzyskania rekomendacji średnio zyskały po 13,08%. (choć pamiętajmy, że to mała próbka).

Aby nie popaść w huraoptymizm, dla równowagi nieco wcześniej (18 stycznia 2016 r.) przy cenie 3,15 zł pojawiła się rekomendacja kupna dla Kopexu, która ustala cenę docelową na 5,2 zł (65% wyżej). Obecnie Kopex ma ogromne problemy, a jego akcje kosztują 2,35 zł.

Aby nie popaść w huraoptymizm, dla równowagi nieco wcześniej (18 stycznia 2016 r.) przy cenie 3,15 zł pojawiła się rekomendacja kupna dla Kopexu, która ustala cenę docelową na 5,2 zł (65% wyżej). Obecnie Kopex ma ogromne problemy, a jego akcje kosztują 2,35 zł.

Podsumowanie:

- Wygląda na to, że rekomendacje jednak niosą za sobą pewien potencjał prognostyczny, tylko wcześniej podchodziliśmy do tematu zbyt ogólnie patrząc na wszystkie prognozy kupna.

Oczywiście inwestycje w oparciu o same rekomendacje niosą spore ryzyko, bo trafność na poziomie 60% nadal oznacza, że 40% transakcji kończy się wynikiem gorszym niż WIG, ale jako dodatek do standardowej analizy powinny sprawdzić się wyśmienicie.

- Idealnie gdy prognoza kupna z wysoką cena docelową pojawia się dla spółki, którą już mamy w portfelu, gdyż wtedy korzystamy z całego pozytywnego efektu.

| Jeśli wpis Ci się podoba zapisz się na newsleter, aby nie przegapić nowych artykułów: | Zapisz się |

Brak komentarzy:

Prześlij komentarz